英伟达公布财报,毛利来到可怕的水平...

上周,令人瞩目的英伟达公布三季度财报公布。

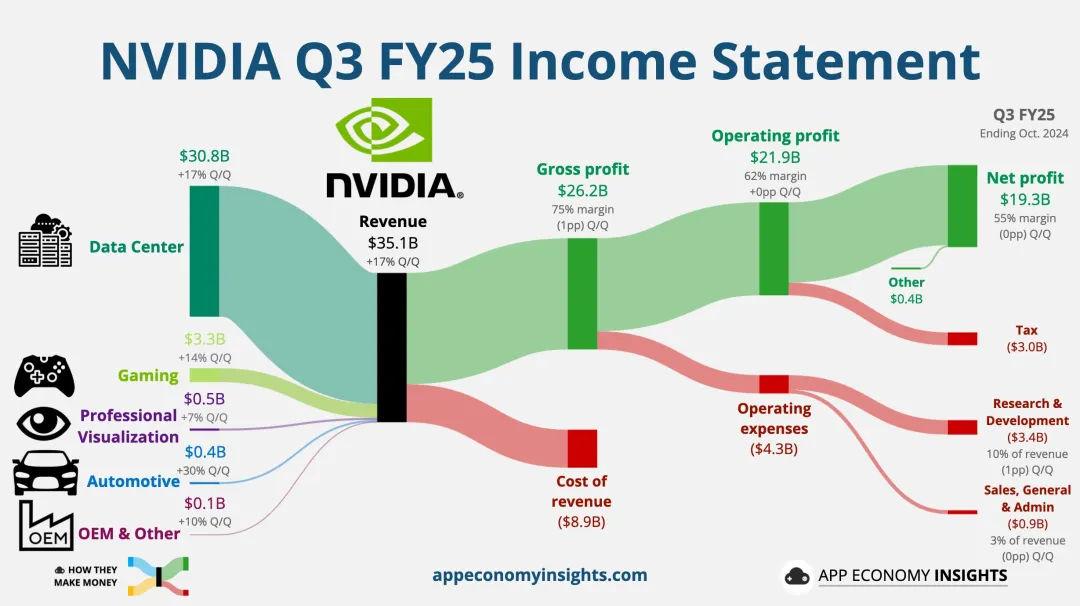

英伟达三季度营收351亿美元,同比增⻓94%,环比增⻓17%;

净利润为193.1亿美元,同比增⻓109%,环比增⻓16%。

另外在非GAAP标准下英伟达的净利润为200.1亿美元,算是初步实现了单季度盈利200亿美元的里程碑,而在GAAP标准下,四季度英伟达将毫无悬念地拥有超越200亿美元的净利润。

当然,财报的超预期不代表股价短期就会暴涨,财报和基本面优秀更多的是夯实当前的估值,并且为将来的长期增长打下更好的基础。

英伟达对于四季度的业绩指引比较保守,四季度营收预计为375亿美元,上下浮动2%,按照375亿美元计算,三季度到四季度的营收环比增长只有6.8%,相比本季度环比增速17%大幅放缓。

英伟达过去几乎每一个季度都超出预期20亿美元以上,所以四季度的环比增速可能在10%以上,但退一步说,即便季度环比6.8%,年化速度也超过了30%,这可能会是英伟达未来5-10年的一个平均增长速度。

英伟达已经开始从成长转入成熟,但这不意味着没有机会,巴菲特买苹果的时候,苹果也早已成熟。

一、动态估值

我们按照最动态的方法计算英伟达估值,即最近一个季度净利润的四倍视为年化总利润,并以当前的总市值作为分子,两者相除可以得到相对而言最动态的市盈率。

参考这个方法,英伟达最近一个季度(2024年三季度)净利润为193.09亿美元,年化即193.09乘以4 = 772.36亿美元。

目前英伟达总市值为3.48万亿美元,因此34800/772.36 = 45倍

45倍,这才是当前英伟达的动态估值水平。

你觉得对于一个拥有七巨头中最强成长性(三季度营收同比增速近100%,环比年化增速87%)、深厚护城河,并且点满了未来几乎所有重要赛道(AI、云计算、自动驾驶、元宇宙、区块链)的公司来说,45倍的PE会很贵吗?并不贵。

多说一句,动态估值的方法可以帮助我们看清一个公司到底是高估还是低估,让我们摆脱对于股价上涨的恐惧(特别是在业绩增长比股价上涨还快的背景下),在2024年初,我就在星球用这个方法回答了一个群友的问题,那个时候虽然英伟达已经在2023年上涨了240%,但按照这一方法估值仍然只有30多倍,非常便宜,现在回头看,这个回答是正确↓

经过一拆十后,现在英伟达的价格是142美元,相当于拆股前1420美元,短短一两年的时间里,我们是完完整整地见证了一个伟大企业的崛起,见证了人工智能浪潮带来的第一波巨大机遇。我非常开心一路分享自己的观点,且到目前为止大部分是正确的。无论我自己买多少,我的盈利也是有限的,而正确的观点可能让更多人受益,这种喜悦和成就感是非常美妙的。

三、有趣的对比

如今,英伟达、苹果、微软三大巨头的市值已经站稳三万亿美元大关,他们三者之间的对比也变得更加有趣了。我们这个部分就从“成长”这个关键词来对比着三家公司。

在2024年三季度,非GAAP标准下,英伟达的净利润已经突破了200亿美元,在GAAP标准下也接近了200亿美元(193亿美元),而在同一季度苹果的净利润为147亿美元(不考虑罚款影响为249亿美元)、微软的净利润为247亿美元。

这意味着英伟达的盈利能力已经到了苹果微软的同一个水平,而且从趋势看,英伟达的盈利能力已经要追上苹果和微软了,然而在两年前的2022年三季度,英伟达的净利润仅为6.8亿美元。

我们这里做一个横向对比,就是英伟达、苹果和微软这三家公司,从单季盈利从20亿美元到200亿美元用了多久,这里我们使用ChatGPT来完成。

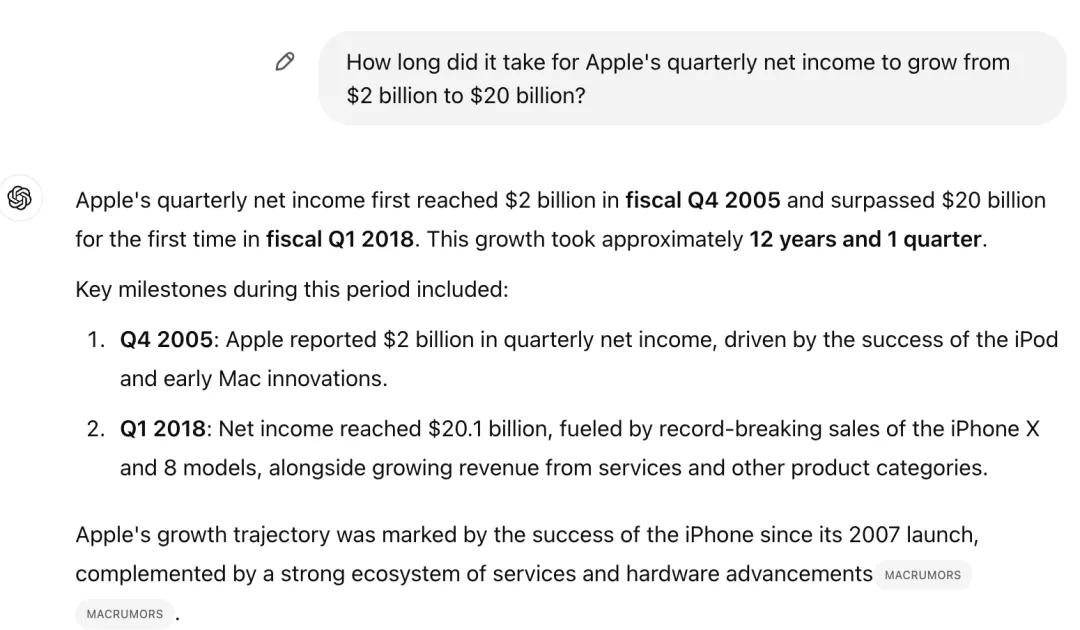

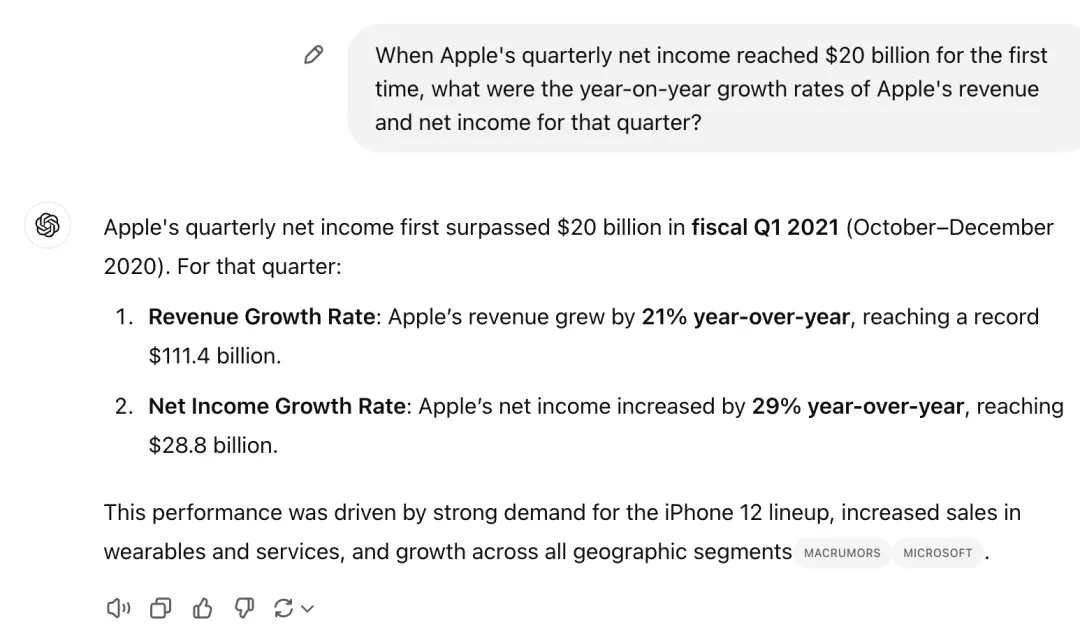

先问ChatGPT苹果的时间,答案是十二年零一个季度↓

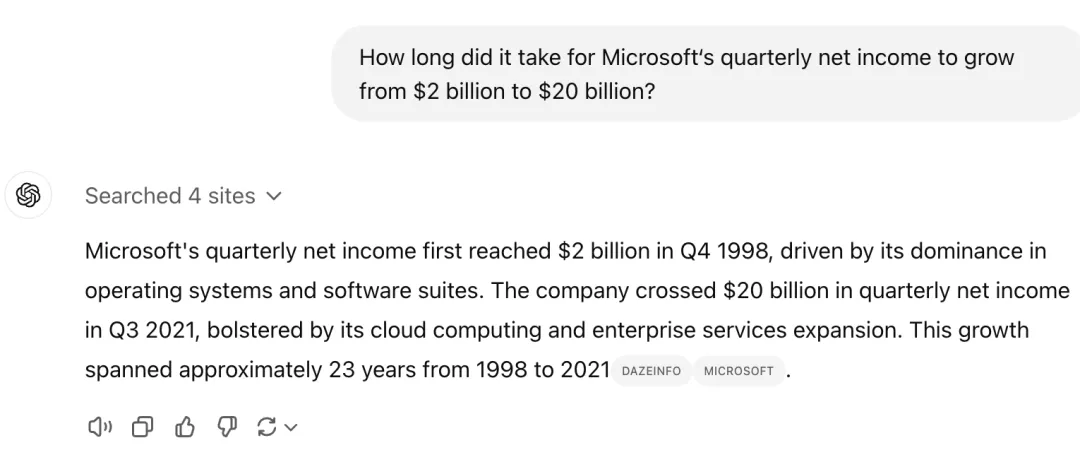

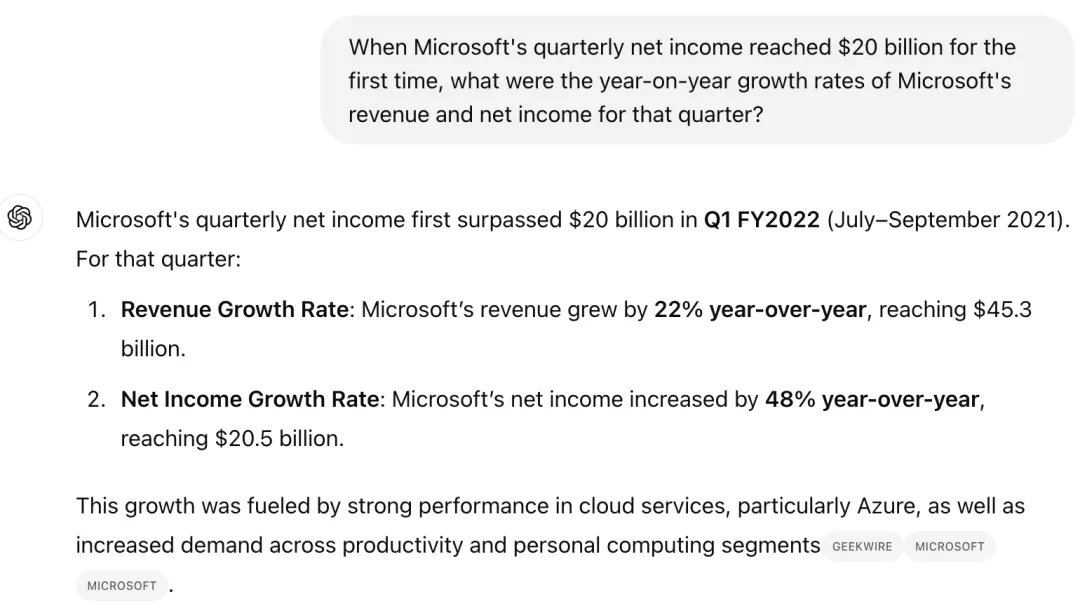

再问针对微软相同的问题,答案是二十三年↓

而英伟达只用了一年半,2023年第一季度净利润20.43亿美元,2024年三季度193亿美元,非GAAP下为200.1亿美元。如果一定要按照GAAP严格标准,也不过一年零三个季度。

我们再来看一个对比,那就是相同的盈利规模下,三大巨头的增长速度对比。

我们的方法依然是向ChatGPT提问 - 各家公司单季净利润第一次到达200亿美元时,当季公司的营收和净利润同比增速分别有多快。

先就苹果进行提问,得到的答案是苹果在2020年四季度净利润第一次达到200亿美元,当季的营收同比增速是21%、净利润同比增速是29%。

再看微软,得到的答案是微软在2021年三季度首次实现单季净利润200亿美元,在这个时候,微软的营收同比增速为22%,净利润同比增速为48%。

可⻅,当微软苹果在各自单季利润第一次实现200亿美元时的营收同比增速在21-22%,各自的利润同比增速在29-48%,而英伟达当下的营收增速是94%、利润增速是109%。

这真的是非常惊人的数字,因为单季净利润达到200亿美元,是一家公司已成长到十分巨大的一个标签,目前这些科网巨头中只有苹果微软英伟达谷歌做到了,那么作为一头大象,还能跑得快,说明这头大象还没有完全发育成熟,还有成长空间。

在企业盈利规模相同的阶段,英伟达的增速远高于其他几个科技巨头,按照常识可以理解的发展趋势,如果英伟达的护城河不出现威胁(例如AMD等半导体公司抢夺份额),或供应链出现严重扰动(例如所谓惊涛骇浪发生),那么英伟达的合理市值确实是会高于苹果和微软。

当然,需要提醒的是,上述对比并不全面,长期的估值要考察的东西还有很多,比如需求的长期变化和竞争对手的威胁,我们这里只是为了直观且方便的理解而做出这些对比。一家公司短期的增速未必可以代表中长期的长跑能力,英伟达现在的增速虽然非常快,但同比100%的速度显然是无法长期维持的,我认为未来5-10年,英伟达长期增速会在20-30%,股性更加成熟,会更像微软和苹果。

我们无法期待过去这种短时间内十倍以上的回报,但却可以享受长期稳稳的幸福。